\解説/ 改正建築物省エネ法〈vol.3〉 支援事業、サポートツール、情報サイトをまとめました!

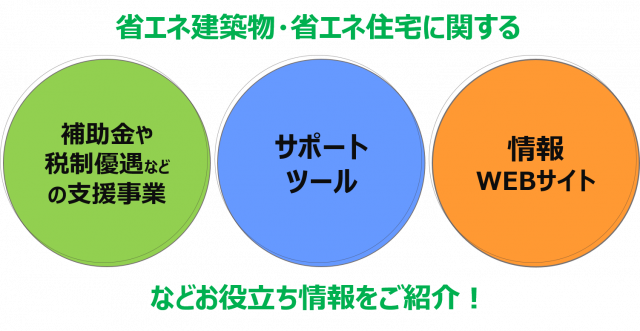

KBI省エネサポーターでは、当ブログにて改正建築物省エネ法の解説を連載しております。今回は概要編の最終回として、省エネ建築物・省エネ住宅に関する補助金や税制優遇などの支援事業、サポートツール、情報WEBサイトなどについてご紹介いたします!

例えば、建築主の方々にご活用いただけるものとして、建築費の補助金や融資、税制優遇があります。また建築士の方々にご活用いただけるものとして、国土交通省等が監修するサポートツールや制度や技術等に関する情報WEBサイト、ご相談窓口などがあります。

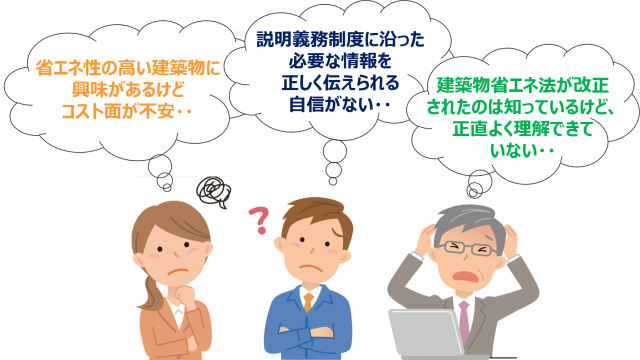

「省エネ性の高い建築物に興味があるけどコスト面の不安がある」「説明義務制度に沿って必要な情報を正しく伝えられる自信がない」「建築物省エネ法が改正されたのは知っているけど、正直よく理解できていない」などといった不安をお持ちの方、是非ともこれからご紹介するお得な制度や豊富な情報源を積極的にご活用いただくことをおススメします!

お役立ち情報その① 補助金・融資・税制優遇

まず最初に、省エネ建築物・省エネ住宅に関する主な支援措置(令和3年度予算)についてです。国による補助金等の支援事業を活用することで、建築主が負担するコストを抑えた上で、高い省エネ性能をもつ建築物や住宅を建てることが可能となります。

(※※事業によっては、既に今年度の募集期間が終了している場合がございます。詳しくは各リンク先のサイトでご確認ください。※※)

省エネ建築物(非住宅)を対象とする支援事業

| 名称 | 種別 | 支援対象 | 主な補助率・補助額等 |

|---|---|---|---|

| サステナブル建築物等先導事業 (省CO2先導型) |

補助 | 先導性の高い省エネ化に取り組む建築物の新築 | 補助率:1/2 限度額:5億円/プロジェクト (住宅事業や改修事業も対象) |

| 省エネ街区形成事業 | 補助 | 複数建物の連携により街区全体として 高い省エネ性能を実現するプロジェクト | 補助率:1/2 限度額:5億円/プロジェクト (住宅事業や改修事業も対象) |

| 名称 | 種別 | 支援対象 | 主な補助率・補助額等 |

|---|---|---|---|

| 既存建築物省エネ化推進事業 | 補助 | 20%以上の省エネ効果が見込まれる既存建築物の省エネ改修工事等 | 補助率:1/3 限度額:5千万円/プロジェクト |

省エネ住宅を対象とする支援事業

| 名称 | 種別 | 支援対象 | 主な補助率・補助額等 |

|---|---|---|---|

| 地域型住宅グリーン化事業(高度省エネ型) | 補助 | 地域の中小工務店のグループの下で行われる省エネ性能に優れた木造住宅の新築 | 補助率: 「掛かりまし費用」の1/2 限度額: ZEH 140万円/戸 低炭素認定住宅 110万円/戸 ほか |

| サステナブル建築物等先導事業(省CO2先導型) | 補助 | 先導性の高い省エネ化に取組む住宅(主にLCCM住宅(※))の新築 (※LCCM…ライフサイクルカーボンマイナス住宅) |

補助率: 「掛かりまし費用」の1/2 限度額: 125万円/戸(※) ※LCCM住宅以外の場合は建築物に準じる |

| フラット35S | 融資 | 省エネ性能に優れた住宅の新築 | 適用金利:▲0.25%/年、当初5年間(※) ※省エネ基準▲10%相当の場合は10年間 |

| 住宅ローン減税(所得税) | 税 | 認定長期優良住宅・認定低炭素住宅の新築 | 一般住宅に比べ、最大控除額を100万円加算【税額控除】 (消費税率10%が適用される住宅の新築をした場合、最大控除額を120万円加算【税額控除】) |

| 投資型減税(所得税) | 税 | 認定長期優良住宅・認定低炭素住宅の新築 | 控除率:標準的な性能強化費用相当額の10% 最大控除額:65万円【税額控除】 |

| 固定資産税、登録免許税、不動産取得税の優遇措置 (認定長期優良住宅の新築・認定低炭素住宅の新築) |

税 | 認定長期優良住宅・認定低炭素住宅の新築 | 固定資産税 :一般住宅に比べ、軽減期間を2年延長(※) 登録免許税 :一般住宅に比べ、税率を0.05%~0.2%減免 不動産取得税:一般住宅に比べ、課税標準からの控除額を100万円増額(※) (※)の特例については認定長期優良住宅のみ |

| 贈与税非課税措置 | 税 | 住宅取得費用の贈与を受けて行う省エネ性能(省エネ基準相当)に優れた住宅の新築 | 一般住宅に比べ、 非課税限度額を500万円加算 |

| 名称 | 種別 | 支援対象 | 主な補助率・補助額等 |

|---|---|---|---|

| 地域型住宅グリーン化事業(省エネ改修型) | 補助 | 地域の中小工務店のグループの下で行われる木造住宅の省エネ改修工事(省エネ基準相当) | 50万円/戸(定額) |

| 長期優良住宅化リフォーム推進事業 | 補助 | 省エネ性能等を有する住宅(省エネ基準相当)への改修工事 | 補助率:1/3 限度額:200万円/戸(※) ※省エネ基準▲20%相当の場合は250万円/戸 |

| フラット35リノベ | 融資 | 中古住宅購入とあわせて実施する省エネ性能の向上に資する改修工事 | 適用金利▲0.5%/年、当初5年間(※) ※省エネ基準▲10%相当の場合は10年間 |

| 省エネリフォーム税制(所得税/投資型) | 税 | 省エネ性能を有する住宅への改修工事 | 控除率:標準的な工事費用相当額の10% 最大控除額:25万円/戸(※)【税額控除】 ※太陽光発電を設置する場合は35万円/戸 |

| 贈与税非課税措置 | 税 | 住宅取得等費用の贈与を受けて行う省エネ性能 を有する住宅(省エネ基準相当等)への改修工事 | 一般住宅に比べ、 非課税限度額を500万円加算 |

(出典:住宅・建築物省エネ・省CO2施策と支援事業の概要(R3年4月)国交省)

お役立ち情報その② サポートツール

次に、改正建築物省エネ法についてまとめたサポートツールのご紹介です。建築士の皆さまから建築主さまへのご説明用ツールとして、また改正建築物省エネ法の理解を深めるツールとしてご活用いただけます。

おわりに

以上で、「省エネ建築物・省エネ住宅に関する補助金や税制優遇などの支援事業、サポートツール、情報WEBサイトなど」の紹介とさせていただきます。いかがでしたでしょうか。

次回は、「説明義務制度の解説」を予定しております。

上記に関わらず、省エネ計算に関することでご質問等がございましたら、お気軽にKBI省エネサポーターにお問合わせください。

それでは、引き続きよろしくお願いいたします。

↓↓↓ KBI省エネサポーターへの問合せはこちら ↓↓↓